- Транспортное средство учитывается на балансе лизингополучателя. Бухгалтерский и налоговый учет

- Условия задачи

- Определяем стоимость основного средства и амортизируемого имущества

- НДС при лизинговых операциях

- НДС с первичного аванса

- Бухгалтерские записи лизинговых операций

- Налог на прибыль и временные налоговые разницы

- Транспортный налог

- Организация приобрела автомобиль в лизинг: бухгалтерский учет и налогообложение

- Бухгалтерский учет

- Налоговый учет

Транспортное средство учитывается на балансе лизингополучателя. Бухгалтерский и налоговый учет

Автор: Бареев Тимур Фаридович, кандидат экономических наук, ассистент кафедры управления человеческими ресурсами ФГАОУ ВО «Казанский (Приволжский) федеральный университет», аудитор, директор ООО «Декстра Аудит»

Статья посвящена отражению лизинговых операций, когда по условиям договора предмет лизинга учитывается на балансе лизингополучателя. Рассмотрены вопросы обложения НДС, налогом на прибыль и транспортным налогом. На конкретном примере изложен порядок отражения лизинговых операций на счетах бухгалтерского учета.

Пожалуй, многие знают, что представляет собой лизинг и какие виды его существуют, и имеют общие представления о том, как лизинговые операции повлияют на финансовое положение, налоговые обязательства и финансовые результаты компании-лизингополучателя. Однако, при необходимости отразить лизинговую операцию, в каждом конкретном случае возникают сложности и нюансы, связанные как с особенностями самой сделки, так и с особенностями компании-лизингополучателя. Далее мы рассмотрим один из распространенных, и потому актуальный случай:

предмет лизинга – транспортное средство;

транспортное средство учитывается на балансе лизингополучателя;

компания-лизингополучатель использует общую систему налогообложения (ОСНО);

предмет лизинга используется для выполнения облагаемых НДС операций;

по окончании договора предмет лизинга переходит в собственность лизингополучателя;

государственная регистрация транспортного средства в ГИБДД осуществляется на имя лизингополучателя.

Условия задачи

Для наглядности и упрощения восприятия информации в дальнейших рассуждениях будем использовать условия следующей задачи:

стоимость транспортного средства, установленная продавцом, составляет 1 200 000 руб. (в том числе НДС 183 051 руб.);

дополнительных расходов на перевозку и доведения транспортного средства до состояния, пригодного к эксплуатации, нет;

срок амортизации для целей налогового и бухгалтерского учета одинаковый и составляет 60 месяцев (3 амортизационная группа);

срок лизинга 12 месяцев;

лизингополучатель до получения предмета лизинга уплачивает первичный аванс в размере 354 000 руб. (в том числе НДС 54 000 руб.);

лизинговые платежи установлены договором в размере 118 000 в месяц (в том числе НДС 18 000 руб.);

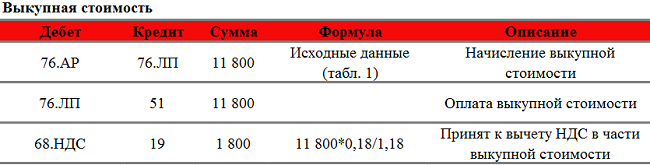

выкупная стоимость предмета лизинга составляет 11 800 руб. (в том числе НДС 1 800 руб.) и уплачивается в конце срока действия договора лизинга.

Определяем стоимость основного средства и амортизируемого имущества

Для определения величины ежемесячной амортизации для целей бухгалтерского и налогового учета необходимо определиться со стоимостью основного средства для целей бухгалтерского учета и первоначальной стоимостью амортизируемого имущества для целей налогового учета.

Первоначальная стоимость предмета лизинга для целей бухгалтерского учета формируется в соответствии с пунктами 7 и 8 Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденного Приказом Минфина РФ от 30.03.2001 №26н. Первоначальная стоимость согласно п.8 ПБУ 6/01 формируется из фактических затрат на приобретение имущества, доставку, доведение до состояния, пригодного к эксплуатации. Поэтому первоначальная стоимость для целей бухгалтерского учета будет соответствовать общей сумме платежей, подлежащей уплате лизингополучателем лизингодателю.

В нашем случае первоначальная стоимость транспортного средства для целей бухгалтерского учета составит 1 210 000 руб. Указанная величина соответствует сумме лизинговых платежей за весь период и выкупной стоимости (1 427 800 руб.) за вычетом НДС (217 800 руб.). Соответственно, амортизация (БУ) составит 20 167 руб. в месяц (1 210 000 руб. / 60 мес.)

Первоначальной стоимостью амортизируемого имущества, являющегося предметом лизинга, для целей расчета налога на прибыль признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету (абз.3 п.1 ст.257 НК РФ). То есть стоимость транспортного средства должна соответствовать сумме расходов лизингодателя на его приобретение, если эти данные не отражены в условиях договора лизинга. Лизингополучатель может попросить у лизингодателя предоставить недостающую информацию. В нашем случае стоимость транспортного средства составляет 1 200 000 руб. (в том числе НДС 183 051 руб.), дополнительных расходов нет, следовательно, первоначальная стоимость амортизируемого имущества, принятого на баланс лизингополучателя, составит 1 016 949 руб. (1 200 000 руб. – 183 051 руб.). Соответственно, амортизация (НУ) составит 16 949 руб. в месяц (1 016 949 руб. / 60 мес.).

Коэффициент ускоренной амортизации для имущества 3 амортизационной группы не применяется (абз.2 пп.1 п.2 ст.259.3 НК РФ).

НДС при лизинговых операциях

При получении предмета лизинга у лизингополучателя не возникает никаких налоговых последствий в отношении расчетов по НДС, так как лизингодатель остается собственником имущества, передавая лизингополучателю лишь право пользования и владения имуществом (п.1 ст.11 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)»).

К вычету НДС можно принимать по мере уплаты лизинговых платежей в пользу лизингодателя при наличии правильно оформленного счета-фактуры.

НДС с первичного аванса

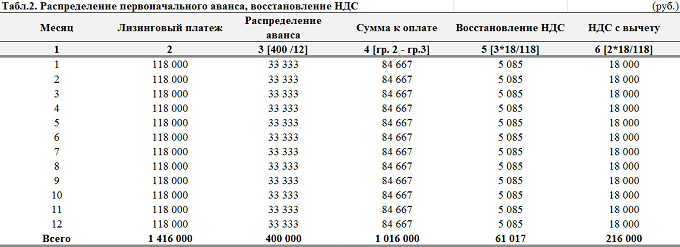

Порядок принятия к вычету НДС по лизинговым платежам, описанный выше, относится к случаю, когда нет авансового платежа. Если имеет место первичный аванс, тогда лизингополучатель имеет право на основании счет-фактуры принять НДС с аванса к вычету. В нашем случае можно принять к вычету НДС в размере 54 000 руб. (354 000 руб. * 18/118). Порядок зачета аванса согласовывается в договоре. Допустим, что первоначальный аванс зачитывается в лизинговый платеж равномерно в течение 12 месяцев как это показано в табл.2 «Распределение первоначального аванса, восстановление НДС»:

Если НДС с первоначального аванса принят к вычету, тогда по мере его зачета в счет текущих лизинговых платежей, компания-лизингополучатель обязана восстанавливать НДС с суммы зачтённого аванса. Однако принятие НДС с авансов к вычету – право, а не обязанность налогоплательщика, поэтому, чтобы не делать ежемесячно бухгалтерские записи по восстановлению НДС, лизингополучатель может не принимать к вычету НДС с первичного аванса.

Бухгалтерские записи лизинговых операций

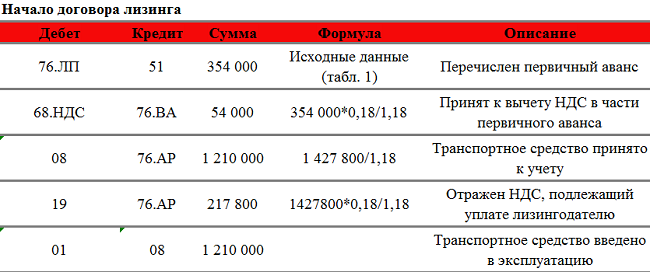

Представим все вышеописанное в виде бухгалтерских записей.

Примечание:

68-НДС: Расчеты по НДС;

68-пр: Расчеты по налогу на прибыль;

76-ар: Арендные обязательства;

76-лп: Задолженность по лизинговым платежам (авансы, ежемесячные лизинговые платежи, выкупная стоимость).

Налог на прибыль и временные налоговые разницы

Согласно абз.2 пп.10 п.1. ст.264 НК РФ в случае если имущество, полученное по договору лизинга, учитывается у лизингополучателя, расходами лизингополучателя признаются лизинговые платежи за вычетом суммы амортизации.

Лизинговый платеж без учета НДС составляет 100 000 руб., после вычитания амортизации 16 949 руб., получаем сумму 83 051 руб., которую принимаем для целей налогообложения в качестве прочих расходов, связанных с производством и реализацией.

Говоря о налоге на прибыль, нельзя не упомянуть о возникающих налоговых разницах, так как бухгалтер обязан правильно отразить возникающие постоянные и временные налоговые разницы. Согласно абз.2 п.3 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организации» (ПБУ 18/02), утвержденного Приказом Минфина РФ от 19.11. 2002 №114н, в аналитическом учете временные разницы учитываются дифференцированно по видам активов и обязательств, в оценке которых возникла временная разница. В нашем случае можно выделить следующие виды возникающих активов и обязательств:

1) разница в стоимости актива (транспортного средства) для целей налогового и бухгалтерского учета;

2) разница в величие расходов для целей бухгалтерского и налогового учета по лизинговым платежам.

Разница стоимости транспортного средства не является временной разницей, так как ежемесячно образующаяся разница в части амортизации этого имущества в размере 3 218 руб. формирует бухгалтерский финансовый результат отчетного периода, но не учитывается при определении налоговой базы по налогу на прибыль ни отчетного, ни последующих периодов (абз.2 п.4 ПБУ 18/02).

Разница в величие расходов для целей бухгалтерского и налогового учета по лизинговым платежам также не относится к временной, так как учитывается при определении налоговой базы по налогу на прибыль отчетного периода, но не признается для целей бухгалтерского учета доходами и расходами ни отчетного, ни последующих отчетных периодов (абз.3 п.4 ПБУ 18/02).

Таким образом, в нашем случае образуются только постоянные налоговые разницы (ПНА, ПНО).

Транспортный налог

В общем случае согласно ч. 1 ст. 357 НК РФ налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения на основании ст. 358 НК РФ. Объектом налогообложения согласно п. 1 ст. 358 НК РФ признаются транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством РФ. Таким образом, обязанность по уплате транспортного налога ставится в зависимость от факта регистрации транспортного средства.

Лицо, на которое будет зарегистрировано транспортное средство (на лизингополучателя или лизингодателя), оговаривается, как правило, в договоре лизинга. В нашем случае – это лизингополучатель, поэтому он будет выступать плательщиком транспортного налога. Расчет и порядок уплаты такой же, как для собственных транспортных средств.

Источник статьи: http://www.audit-it.ru/articles/account/contracts/a69/872022.html

Организация приобрела автомобиль в лизинг: бухгалтерский учет и налогообложение

Организация-лизингополучатель приобретает по договору лизинга автомобиль. Согласно договору автомобиль отражается на балансе лизингополучателя. Лизингополучатель осуществляет авансовый платеж, который засчитывается в счет лизинговых платежей единовременно в первом месяце действия заключенного договора. По окончании договора лизинга и выплате всех лизинговых платежей, включая выкупную стоимость, автомобиль переходит в собственность лизингополучателя. Выкупная стоимость в договоре выделена отдельно от стоимости лизинговых платежей. Каков порядок отражения в бухгалтерском и налоговом учете данных операций?

По договору финансовой аренды (договору лизинга) арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование (ст. 665 ГК РФ, ст.ст. 2, 17 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)», далее — Закон N 164-ФЗ). Отметим, что договор лизинга (финансовой аренды) является отдельным видом договора аренды и к нему применяются общие положения об аренде, если иное не установлено правилами о договоре лизинга (ст. 625 ГК РФ, п. 1 ст. 10 Закона N 164-ФЗ).

Согласно п. 1 ст. 11 Закона N 164-ФЗ предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя. К лизингополучателю переходят лишь права владения и пользования этим имуществом (ст. 11 Закона N 164-ФЗ). При этом п. 1 ст. 19 Закона N 164-ФЗ установлено, что договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора лизинга или до его истечения на условиях, предусмотренных соглашением сторон.

На основании п. 3 ст. 28 Закона N 164-ФЗ обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга (если иное не предусмотрено договором лизинга). Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входят возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. При этом в общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю (п. 1 ст. 28 Закона N 164-ФЗ).

Бухгалтерский учет

Указаниями об отражении в бухгалтерском учете операций по договору лизинга, утвержденными приказом Минфина России от 17.02.1997 N 15 (далее — Указания по лизингу), в части, не противоречащей действующим нормативным актам по бухгалтерскому учету*(1);

ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01);

ПБУ 10/99 «Расходы организации» (далее — ПБУ 10/99);

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 N 94н (далее — План счетов).

При учете лизингового имущества на балансе лизингополучателя его стоимость формируется на счете 08, субсчет «Приобретение отдельных объектов ОС по договору лизинга», с учетом фактических затрат, связанных с получением лизингового имущества, в корреспонденции с кредитом счета 76, субсчет «Арендные обязательства». Далее при вводе в эксплуатацию стоимость предмета лизинга списывается на счет 01, субсчет «Имущество, полученное в лизинг» (п. 8 Указаний по лизингу, п.п. 7, 8 ПБУ 6/01).

При этом под стоимостью лизингового имущества понимается вся сумма платежей, причитающихся по договору лизинга, включая выкупную цену (без НДС) (п. 7, п. 8 ПБУ 6/01). Таким образом, в данном случае в учете лизингополучателя, принимающего предмет лизинга на свой баланс, необходимы следующие записи:

Дебет 08, субсчет «Приобретение отдельных объектов ОС по договору лизинга» Кредит 76, субсчет «Арендные обязательства»

— автомобиль принят к учету (по общей стоимости договора, включая выкупную цену, без НДС);

Дебет 19 Кредит 76, субсчет «Арендные обязательства»

— учтен выделенный по лизинговому имуществу НДС;

Дебет 01, субсчет «Имущество, полученное в лизинг» Кредит 08 «Приобретение отдельных объектов ОС по договору лизинга»

— предмет лизинга введен в эксплуатацию (принят в состав ОС) по сформированной первоначальной стоимости.

Стоимость предмета лизинга, учитываемого на балансе лизингополучателя в качестве объекта ОС, погашается посредством начисления амортизации, начиная с первого числа месяца, следующего за месяцем принятия его к бухгалтерскому учету (п.п. 17, 21 ПБУ 6/01). Срок полезного использования такого имущества определяется лизингополучателем в общем порядке — самостоятельно при принятии объекта ОС к бухгалтерскому учету (п. 20 ПБУ 6/01). Напомним, что срок полезного использования устанавливается исходя из:

ожидаемого срока использования объекта ОС в соответствии с ожидаемой производительностью или мощностью;

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

нормативно-правовых и других ограничений использования этого объекта (например срок аренды). То есть по лизинговому имуществу этот срок может быть ограничен сроком договора лизинга.

Срок полезного использования ОС может быть установлен и в соответствии с Классификацией основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.2002 N 1 (далее — Классификация), что прямо предусмотрено п. 1 указанного постановления. Однако для целей бухгалтерского учета это право, а не обязанность организации.

Амортизационные отчисления в бухгалтерском учете признаются расходами по обычным видам деятельности и отражаются по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции со счетом 02, субсчет «Амортизация ОС, полученных в лизинг» (п.п. 5, 8, 16 ПБУ 10/99, п. 9 Указаний по лизингу).

Следовательно, на протяжении действия договора лизинга в бухгалтерском учете лизингополучателя необходимо будет производить следующие записи:

Дебет 20 (44, 26 и т.п.) Кредит 02, субсчет «Амортизация ОС, полученных в лизинг»

— начислена сумма амортизации за месяц.

Отметим, что п. 9 Указаний по лизингу предоставляет возможность применения механизма ускоренной амортизации с коэффициентом не более 3. Однако в соответствии с п. 19 ПБУ 6/01 и п. 54 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13.10.2003 N 91н, данный коэффициент можно применять только при начислении амортизации методом уменьшаемого остатка (письмо Минфина РФ от 28.02.2005 N 03-06-01-04/118)*(2).

В соответствии с п. 9 Указаний по лизингу начисление лизинговых платежей, подлежащих уплате лизингодателю, отражается по дебету счета 76, субсчет «Арендные обязательства», в корреспонденции со счетом 76, субсчет «Задолженность по лизинговым платежам».

Принимая во внимание условие договора лизинга об уплате авансового платежа и его зачете в счет оплаты причитающегося первого лизингового платежа после передачи имущества по договору финансовой аренды, проводки в учете лизингополучателя могут быть следующие:

Дебет 76, субсчет «Задолженность по лизинговым платежам» Кредит 51

— перечислен авансовый платеж;

Дебет 76, субсчет «Арендные обязательства» Кредит 76, субсчет «Задолженность по лизинговым платежам»

— начислен ежемесячный лизинговый платеж;

Дебет 68, субсчет «Расчеты по НДС» Кредит 19

— на основании выставленного лизингодателем счета-фактуры НДС с суммы ежемесячного лизингового платежа принят к вычету;

Дебет 76, субсчет «Задолженность по лизинговым платежам» Кредит 51

— произведена уплата очередного ежемесячного лизингового платежа (за первый месяц — в части, не покрытой авансом, если таковой имеется).

В итоге происходит уменьшение задолженности по счету 76, субсчет «Арендные обязательства», а счет 76, субсчет «Задолженность по лизинговым платежам», при совпадении сумм оплаты текущих лизинговых платежей с суммами, указанными в графике платежей и предъявляемыми лизингодателем, будет ежемесячно обнуляться (в данном случае — за исключением первого месяца).

Расходами лизингополучателя в бухгалтерском учете будут являться только суммы начисленной амортизации.

По окончании договора лизинга и выплате всех лизинговых платежей, включая выкупную стоимость, предмет лизинга переходит в собственность лизингополучателя. При этом согласно п. 11 Указаний по лизингу производится внутренняя запись на счетах 01 и 02, связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчета собственных основных средств, что отражается следующим образом:

Дебет 01, субсчет «Собственные ОС» Кредит 01, субсчет «Имущество, полученное в лизинг»

— выкупленный автомобиль переводится в состав собственных ОС;

Дебет 02, субсчет «Амортизация ОС, полученных в лизинг» Кредит 02, субсчет «Амортизация собственных ОС»

— отражен перенос сумм начисленной амортизации в связи с переходом имущества в собственность лизингополучателя.

ПБУ 6/01 и Указания по лизингу не предусматривают изменения первоначальной стоимости предмета лизинга в том случае, если договором лизинга предусмотрен переход права собственности на него к лизингополучателю. То есть при выбытии лизингового имущества и принятии на учет собственного имущества нет необходимости заново формировать его первоначальную стоимость.

После принятия к учету собственного ОС организация будет продолжать начисление амортизации в обычном порядке по рассчитанной норме вплоть до полного погашения стоимости имущества (если установленный срок полезного использования ОС будет превышать срок действия договора лизинга), а именно:

Дебет 20 (44, 26 и т.п.) Кредит 02, субсчет «Амортизация собственных ОС»

— начислена сумма амортизации за месяц.

Налоговый учет

Прежде всего отметим, что налоговый учет операций, связанных с приобретением имущества по договору лизинга, отличается от порядка отражения лизинговых операций в бухгалтерском учете лизингополучателя.

Для целей налогообложения прибыли имущество, полученное по договору финансовой аренды (договору лизинга), включается в соответствующую амортизационную группу (подгруппу) той стороной, у которой данное имущество должно учитываться в соответствии с условиями договора финансовой аренды (договора лизинга) (п. 10 ст. 258 НК РФ). При этом первоначальная стоимость амортизируемого предмета лизинга формируется исключительно из расходов лизингодателя независимо от того, на чьем балансе он учитывается (п. 1 ст. 257 НК РФ).

Стоимость амортизируемого имущества погашается путем ежемесячного начисления амортизации, сумма которой определяется исходя из срока полезного использования имущества (п. 1 ст. 256, п. 1 ст. 258, п. 2 ст. 259 НК РФ). В свою очередь, срок полезного использования амортизируемого имущества определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта в соответствии с положениями ст. 258 НК РФ и с учетом Классификации. Согласно п. 4 ст. 259 НК РФ начисление амортизации по объектам амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Что касается возможности применения коэффициента ускоренной амортизации, то п. 2 ст. 259.3 НК РФ предоставляет право налогоплательщику — балансодержателю амортизируемого ОС, являющегося предметом договора финансовой аренды (договора лизинга), применять к основной норме амортизации специальный коэффициент, но не выше 3. При этом следует учитывать, что указанный специальный коэффициент не применяется к основным средствам, относящимся к первой-третьей амортизационным группам. Смотрите также Информационное сообщение Минфина России от 17.11.2014.

В отличие от бухгалтерского учета, в налоговом учете лизингополучатель-балансодержатель учитывает не только амортизационные начисления по предмету лизинга, но и арендные (лизинговые) платежи за принятое в лизинг имущество. При этом лизинговые платежи учитываются лизингополучателем в составе прочих расходов, связанных с производством и реализацией, за вычетом сумм начисленной по имуществу амортизации (пп. 10 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ, п. 4 ст. 28 Закона N 164-ФЗ).

Таким образом, на протяжении действия договора лизинга в налоговом учете лизингополучатель ежемесячно будет учитывать в составе расходов (при выполнении общих требований к расходам, установленным п. 1 ст. 252 НК РФ):

сумму амортизации по принятому в лизинг амортизируемому имуществу;

текущий лизинговый платеж исходя из графика платежей за вычетом начисленной суммы амортизации.

К примеру, сумма очередного лизингового платежа по договору составляет 120 000 руб., сумма амортизации за месяц, рассчитанная исходя из первоначальной стоимости ОС, сформированной из расходов лизингодателя, и срока полезного использования ОС, установленного с учетом Классификации, — 50 000 руб. В таком случае лизингополучатель сможет учесть в расходах сумму амортизации в полном размере, а также лизинговый платеж в размере 70 000 руб. (120 000 руб. — 50 000 руб.).

По сути, по окончании договора лизинга вся сумма договора может быть учтена налогоплательщиком-лизингополучателем в расходах (определения ВАС РФ от 19.06.2009 N 7362/09, от 10.10.2007 N 12038/07).

Тем не менее хотим обратить внимание на мнение официальных органов, согласно которому выкупная цена, предусмотренная договором, не учитывается в составе лизинговых платежей, включаемых в прочие расходы в соответствии с пп. 10 п. 1 ст. 264 НК РФ. После завершения договора лизинга она сформирует в налоговом учете лизингополучателя первоначальную стоимость собственного основного средства, которое ранее использовалось в качестве предмета лизинга (письма Минфина России от 24.11.2015 N 03-03-06/1/68220, от 06.02.2012 N 03-03-06/1/71, от 02.06.2010 N 03-03-06/1/368, от 04.03.2008 N 03-03-06/1/138, ФНС России от 25.05.2010 N ШС-37-3/2514)*(3). Смотрите также письма Минфина России от 25.12.2015 N 03-03-06/1/76112, от 18.12.2015 N 03-03-06/1/74463, касающиеся определения выручки от реализации у лизингодателя.

Если организация во избежание налоговых споров последует рекомендациям финансового и налогового ведомств, то выкупная цена, указанная в договоре, сформирует стоимость собственного имущества.

Отметим, что в настоящее время законодательство не ограничивает величину выкупной стоимости предмета лизинга. Для целей НК РФ цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, а также доходы (прибыль, выручка), получаемые лицами, являющимися сторонами таких сделок, признаются рыночными (п. 1 ст. 105.3 НК РФ). Смотрите также письмо ФНС России от 25.05.2010 N ШС-37-3/2514.

Для целей налогообложения прибыли приобретение бывшего предмета лизинга отражается как приобретение амортизируемого имущества, если он соответствует признакам, перечисленным в п. 1 ст. 256 НК РФ, либо в составе материальных расходов, если его нельзя отнести к амортизируемому имуществу (пп. 3 п. 1 ст. 254 НК РФ) (письма Минфина России от 14.09.2009 N 03-03-06/1/577, от 24.04.2006 N 03-03-04/1/392, от 06.02.2006 N 03-03-04/1/90).

В рассматриваемой ситуации выкупная цена предмета лизинга (формирующая впоследствии первоначальную стоимость собственного объекта у лизингополучателя) составляет менее 100 000 руб., что не позволяет включить выкупленный автомобиль в состав амортизируемого имущества (п. 1 ст. 256 НК РФ). Следовательно, расходы на приобретение автомобиля будут признаваться в составе материальных расходов на основании пп. 3 п. 1 ст. 254 НК РФ, а не через механизм амортизации.

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Плательщики налога на транспортное средство, находящееся в лизинге;

— Энциклопедия решений. Лизинг автомобиля;

— Энциклопедия решений. Применение повышающих (понижающих) коэффициентов к норме амортизации в целях налогообложения прибыли.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Пивоварова Марина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) В соответствии с частью 1 ст. 30 Закона N 402-ФЗ до утверждения соответствующего федерального стандарта бухгалтерского учета Указания по лизингу сохраняют свою силу. Более того, как указано в решении Верховного Суда РФ от 03.10.2013 N АКПИ13-731, Указания по лизингу имеют равную юридическую силу с иными приказами Минфина России и не противоречат федеральному закону или другому нормативному правовому акту, имеющему большую юридическую силу.

*(2) Подробнее смотрите материал: Энциклопедия решений. Амортизация предмета лизинга в бухгалтерском учете.

*(3) Однако судебные органы с этими выводами Минфина не согласны. Судьи отмечают, что в том случае, если выкупная стоимость определена в самом договоре лизинга, а не в отдельном договоре купли-продажи или дополнительном соглашении к договору лизинга, лизингополучатель вправе в целях налогообложения прибыли учесть весь лизинговый платеж (вне зависимости от его составляющих) в составе прочих расходов, связанных с производством и реализацией, исходя из отсутствия в действующем законодательстве ограничения этого права (определения ВАС РФ от 10.10.2007 N 12038/07, от 19.06.2009 N 7362/09). То есть в этом случае выкупная стоимость не формирует первоначальную стоимость собственного имущества, а учитывается в составе лизинговых платежей в составе прочих расходов в соответствии с пп. 10 п. 1 ст. 264 НК РФ.

Источник статьи: http://www.audit-it.ru/articles/account/contracts/a69/868877.html