- Товарная накладная при покупке автомобиля

- Какими документами в бухгалтерском учете следует оформить реализацию основного средства (автомобиль, ранее используемый в деятельности учреждения) в рамках приносящей доход деятельности бюджетного учреждения? Нужно ли оформлять товарную накладную, счет-фактуру или какие-то иные документы?

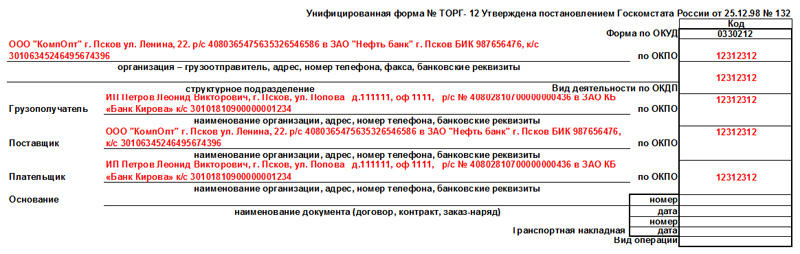

- Товарная накладная по форме ТОРГ-12

- Для чего нужна товарная накладная

- Правила оформления товарной накладной

- Инструкция по заполнению товарной накладной

- Продажа автомобиля организацией физическому лицу

- Договор и другие документы

- Стоимость автомобиля и его цена

- Отражение сделки в учете организации

- «Подводные камни», о которых лучше знать заранее

Товарная накладная при покупке автомобиля

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Какими документами в бухгалтерском учете следует оформить реализацию основного средства (автомобиль, ранее используемый в деятельности учреждения) в рамках приносящей доход деятельности бюджетного учреждения? Нужно ли оформлять товарную накладную, счет-фактуру или какие-то иные документы?

Рассмотрев вопрос, мы пришли к следующему выводу:

Основанием для отражения в бухгалтерском учете операции по списанию с балансового учета реализованного автотранспортного средства может быть Акт о приеме-передаче объектов нефинансовых активов (ф. 0504101).

В целях избежания разногласий с контрагентом целесообразно предусмотреть непосредственно в договоре купли-продажи конкретный порядок документального оформления хозяйственной операции с указанием формы первичного учетного документа, подтверждающего факт продажи транспортного средства.

Кроме того, при реализации имущества лицу, являющемуся плательщиком НДС, учреждение должно выставить покупателю соответствующий счет-фактуру.

Обоснование вывода:

Операции по реализации имущества, в том числе транспортных средств, относятся к приносящей доход деятельности бюджетного учреждения (п. 4 ст. 9.2, п. 1 ст. 24 Федерального закона от 12.01.1996 N 7-ФЗ «О некоммерческих организациях», далее — Закон N 7-ФЗ). В свою очередь, доходы, полученные от такой деятельности, и приобретенное за счет этих доходов имущество поступают в самостоятельное распоряжение бюджетного учреждения (п. 3 ст. 298 Гражданского кодекса РФ, далее — ГК РФ).

Согласно п. 1 ст. 161 ГК РФ все сделки, заключаемые юридическими лицами между собой и гражданами, должны быть совершены в простой письменной форме. Сделка в письменной форме должна быть совершена путем составления документа, выражающего ее содержание и подписанного лицом или лицами, совершающими сделку, или должным образом уполномоченными ими лицами (п. 1 ст. 160 ГК РФ). В рассматриваемом случае сделка может быть, например, оформлена договором купли-продажи.

Основанием для отражения в бухгалтерском учете операции по списанию с балансового учета реализованного автотранспортного средства может служить документ, подтверждающий переход права собственности покупателю, при наличии в нем обязательных реквизитов первичного учетного документа (ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ), п.п. 25, 26 Федерального стандарта «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора», утвержденного приказом Минфина России от 31.12.2016 N 256 (далее — СГС «Концептуальные основы»)).

Обязательные для применения учреждениями государственного сектора формы первичных учетных документов и регистров бухгалтерского учета устанавливаются в соответствии с бюджетным законодательством (ч. 4 ст. 9 Закона N 402-ФЗ, п. 28 СГС «Концептуальные основы»).

С учетом положений Инструкции, утвержденной приказом Минфина России от 01.12.2010 N 157н (далее — Инструкция N 157н), п. 25 СГС «Концептуальные основы» учреждения государственного сектора обязаны применять унифицированные формы первичных учетных документов и регистров бухгалтерского учета:

— утвержденные приказом Минфина России от 30.03.2015 N 52н (далее — Приказ N 52н);

— установленные правовыми актами уполномоченных органов на основании федеральных законов.

В иных случаях могут применяться формы, разработанные бюджетным учреждением самостоятельно (порядок их применения и заполнения должен быть предусмотрен учетной политикой).

Согласно Приказу N 52н передача основного средства покупателю должна быть оформлена Актом о приеме-передаче объектов нефинансовых активов (ф. 0504101) (далее — Акт (ф. 0504101)), порядок применения которого при продаже объектов нефинансовых активов следует установить в рамках формирования учетной политики.

Следует отметить, что в случае реализации имущества учреждению госсектора применение Акта (ф. 0504101) является обязательным для подтверждения факта передачи и получения нефинансового актива. Если же транспортное средство продано юридическому лицу — коммерческой организации, очевидно, что подобный документ для него не будет необходимым — его учетной политикой может быть предусмотрен другой порядок документального оформления операций приема-передачи имущества при его приобретении за плату, например составление Товарной накладной формы N ТОРГ-12, утвержденной постановлением Госкомстата России от 25.12.1998 N 132.

В целях избежания разногласий с контрагентом целесообразно предусмотреть непосредственно в договоре купли-продажи конкретный порядок документального оформления хозяйственной операции с указанием формы первичного учетного документа, подтверждающего факт продажи транспортного средства.

Реализация имущества, имущественных прав согласно действующему налоговому законодательству является объектом обложения налогом на добавленную стоимость и налогом на прибыль организаций. При этом под имуществом в данном случае понимаются объекты, учитываемые согласно п. 22 Инструкции, утвержденной приказом Минфина России от 01.12.2010 N 157н, в составе нефинансовых активов, в том числе и в составе основных средств.

Бюджетные учреждения, как российские организации, являются плательщиками НДС и налога на прибыль (п. 1 ст. 48, ст. 120 ГК РФ, ст. 9.1 Закона N 7-ФЗ, п. 2 ст. 11, п. 1 ст. 143, п. 1 ст. 246 Налогового кодекса РФ (далее — НК РФ)). Поэтому при реализации имущества эти организации госсектора исчисляют и уплачивают налоги в общеустановленном порядке с учетом отдельных особенностей, которые обусловлены спецификой их правового положения.

В соответствии с п. 3 ст. 168 НК РФ при реализации товаров, передаче имущественных прав организация должна выставить покупателю соответствующий счет-фактуру не позднее пяти календарных дней считая день отгрузки товара или передачи имущественных прав, а также вести книги покупок и книги продаж.

При этом при реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками налога на добавленную стоимость, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, в том числе физическому лицу, по письменному согласию сторон сделки счет-фактура может не составляться (ст. 143, подпункт 1 п. 3 ст. 169 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Сапетина Ирина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Суховерхова Антонина

23 августа 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Источник статьи: http://www.garant.ru/consult/budget/1217737/

Товарная накладная по форме ТОРГ-12

Товарная накладная относится к основным первичным сопроводительным документам и оформляется всегда, когда происходит передача товара от продавца к покупателю. Применяться она может как между двумя организациями, так и между юридическим и физически лицом. Использование этого документа имеет широкое распространение, поскольку он в ходу на многих предприятиях, где происходит отпуск товара.

Для чего нужна товарная накладная

Товарная накладная необходима всем участникам сделки купли-продажи. С помощью этого документа покупатель может сверять выгружаемую продукцию (количество, объем, качество и т.д.) со сведениями, приведенными в нем, а продавец может учитывать товар, оставшийся на складе.

В тех случаях, когда приобретатель товара недоволен его качеством или иными параметрами, он может при помощи этого документа вернуть всю партию товара или заменить его на аналогичную продукцию. В случае возникновения спорных ситуаций, требующих разрешения в судебном порядке, товарная накладная обретает юридическую силу и служит доказательством в суде.

Довольно часто этот вид документа используют в своей работе и водители-экспедиторы, перевозчики товара, для которых он является своего рода «охранительной грамотой», удостоверяющей то, что товар не был украден, а транспортируется на законных основаниях. В момент отгрузки продукции водители передают товарную накладную от отправителя к грузополучателю.

Правила оформления товарной накладной

Обязанность по оформлению товарной накладной возлагается обычно либо на сотрудников бухгалтерских отделов, либо на кладовщиков или иных уполномоченных работников предприятия.

Унифицированного, принятого для всеобщего применения образца товарной накладной не существует, поэтому каждая организация может разработать и утвердить собственный бланк или воспользоваться шаблоном. Количество таблиц и строк в документе не ограничивается, поэтому при необходимости документ можно расширять или сужать, в зависимости от ситуации.

В накладной всегда должны содержаться следующие сведения:

- название и реквизиты организации, которая отпускает товар,

- данные о покупателе,

- информация о продукции: наименование, количество, цена и общая стоимость товара.

Если компания-продавец работает с НДС, это также указывается в документе. Товарная накладная обязательно должна быть подписана ответственным лицом. Ставить печать на ней необязательно, так как с 2016 года, юридические лица (как и индивидуальные предприниматели) имеют право не использовать в своей работе печати и штампы.

Товарная накладная может содержать всего один лист, а может – несколько, если по ней передается много разных наименований продукции. В случаях, когда она оформлена на нескольких страницах, это нужно обязательно отметить в ее первом листе.

Составляется товарная накладная в двух экземплярах, один из которых остается у реализатора товара и в последующем служит основанием для списания товарно-материальных ценностей, а второй передается на руки потребителю и может являться основанием для вычета НДС.

К товарной накладной могут быть прикреплены отдельные приложения (например, акт о передаче товара). Если подобные приложения имеют место быть, то это необходимо также отметить в основном документе.

Инструкция по заполнению товарной накладной

Начинается оформление товарной накладной с заполнения сторон сделки. В строку «организация-грузоотправитель» вписывается полное наименование предприятия, отпускающего товар с указанием его организационно-правового статуса и банковских реквизитов. В строку «Грузополучатель» аналогичным образом вписываются сведения о покупателе. Далее в строку «Поставщик» нужно продублировать сведения, внесенные в пункт «Грузоотправитель», а в строку «Плательщик», соответственно — о грузополучателе.

Далее нужно внести номер документа по внутреннему документообороту, а также дату его составления (она должна совпадать с датой отгрузки товара). Затем в накладную следует включить специальную таблицу, в которую надо вписать:

- подробный перечень передаваемых товаров, с указанием их наименования,

- единицы измерения (штуки, килограммы, литры и т.д.),

- количества,

- цены,

- общей стоимости.

Если компания работает с НДС, нужно его выделить, если нет, то эту ячейку можно оставить пустой. Далее в строке «Всего по накладной» надо заполнить ячейки о цене товара.

Ниже таблицы следует указать, сколько листов содержит товарная накладная. Затем в нужной строке отметить полную стоимость передаваемой продукции прописью (здесь важно обратить внимание на то, что оставшееся свободным место в этой строке нужно зачеркнуть). В заключение накладную должны подписать с обязательной расшифровкой своих подписей ответственные лица:

- сотрудник, отпускающий товар,

- главный бухгалтер,

- человек, принявший его.

Источник статьи: http://assistentus.ru/forma/torg-12-tovarnaya-nakladnaya/

Продажа автомобиля организацией физическому лицу

Юридическое лицо имеет возможность и право продажи принадлежащего ему автомобиля не только фирмам, но и частным лицам. Соответственно, частное лицо имеют право этот автомобиль приобрести в собственность. Такие сделки имеют существенные нюансы. Как правильно подготовить пакет документов, какую стоимость авто отразить в договоре купли-продажи, что о таких сделках говорит Налоговый кодекс, состав бухгалтерских проводок по сделке – вот далеко не полный перечень вопросов, которые приходится решать бухгалтеру организации-продавца.

Договор и другие документы

ВАЖНО! Образец договора купли-продажи автомобиля между юридическим лицом (продавец) и физическим лицом (покупатель) от КонсультантПлюс доступен по ссылке

Основным документом, подтверждающим сделку продажи автомобиля между юрлицом и физлицом, является договор купли-продажи. Каких-то особенностей или нововведений, по сравнению с прошлыми периодами, договор в настоящее время не содержит. Вместе с тем его содержание должно отвечать нормам гражданского законодательства РФ.

Стандартный договор купли-продажи авто составляется по нормам ГК РФ, ст. 161, 454, 458, 130, 224, 223. Он должен включать:

- число и место, где заключался;

- реквизиты сторон (данные паспорта физлица и реквизиты продавца-юрлица);

- содержание сделки и обязанности сторон;

- детальное описание автомобиля;

- стоимость (цифрами и прописью);

- как будут исполняться обязанности по договору: порядок передачи товара, передачи средств, дата передачи;

- аксессуары, дополнения к автомобилю (при наличии);

- пакет передаваемых документов.

На заметку! Несмотря на то что автомобиль – движимое имущество и при продаже в общем случае регистрация прав не требуется (ст. 130 ГК РФ), его необходимо переоформить на нового владельца в ГИБДД. Один экземпляр договора необходимо оставить в инспекции.

Продажа основного средства в организации осуществляется приказом руководителя. При заключении договора и переоформлении потребуются документы на автомобиль, прежде всего ПТС. Выбытие ОС оформляется пакетом бухгалтерских документов. При внесении наличных денег через кассу физлица на руки покупателю выдаются подтверждающий кассовый документ и вторые экземпляры бухгалтерских документов. О них мы будем говорить более подробно дальше.

Стоимость автомобиля и его цена

При определении продажной цены стороны могут договориться на любую сумму. Об этом говорит ст. 40 НК РФ п. 1. Пока не доказано обратное, любая цена сделки считается рыночной и законной. Проверять сделку налоговики имеют право, только если в ней есть признаки взаимозависимости продавца и покупателя, а значит, по логике фискальных органов, и корысти (п. 2 той же статьи).

Согласно ст. 421 ГК РФ участники сделки свободны при заключении договора, в том числе и в части установления цены на товар. Если автомобиль продается по низкой цене, малой остаточной стоимости либо значительно ниже рыночной, целесообразно составить акт, в котором нужно указать все технические характеристики подержаного авто, в том числе его дефекты как обоснование цены.

Списанный автомобиль тоже можно реализовать частному лицу. В этом случае логично будет к пакету документов и акту приложить справку бухгалтерии о том, что автомобиль списан и числится за балансом. Привлекают также независимых оценщиков.

Отражение сделки в учете организации

Доходы признаются организацией по договорной рыночной стоимости. Кроме договора купли-продажи, необходимо зафиксировать сделку в первичных документах. Унифицированные формы по учету ОС отвечают особенностям передачи транспортного средства по договору между гражданином и фирмой не в полной мере.

Товарная накладная ТОРГ-12 также не может быть использована. Документ, регламентирующий ее применение, касается только юрлиц (пост. Госкомстата №132 от 25/12/98 г.) и ТМЦ, а не основных средств, к которым относится автомобиль. Для подобных случаев в организации должен быть разработан собственный бланк акта приема-передачи автомобиля. Его форма фиксируется в учетной политике фирмы. Согласно акту, делается соответствующая запись в карточке ОС-6 по выбывшему авто.

Выписывать ли покупателю счет-фактуру? Очевидно, нет, поскольку граждане НДС не платят и к вычету его не предъявляют. Это подтверждается и позицией фискальных органов. Так, ст. 168-7 НК утверждает, что для выполнения требований, касающихся НДС, если речь идет об услугах и товарах в розницу, достаточно выдать покупателю кассовый чек. Ст. 169-3 (1) НК освобождает фирму от обязанности выдавать счет-фактуру гражданину, если стороны письменно согласились с таким вариантом. Рекомендуется прописывать указанный нюанс в договоре купли-продажи.

Наконец, оформлять лишь один экземпляр документа по НДС считает возможным Минфин (письмо №03-07-09/14 от 25/05/11 и ряд других).

Корреспонденции счетов по договору такие:

- Дт 62 Кт 91/1 – зафиксирован доход от реализации.

- Дт 91/2 Кт 68 – начислен НДС.

- Дт 01/выбытие ОС Кт 01 – зафиксирована первоначальная стоимость транспорта.

- Дт 02 Кт 01/выбытие ОС – зафиксирована начисленная амортизация реализуемого ОС.

- Дт 91/2 Кт 01/выбытие ОС – зафиксирована в прочих расходах остаточная стоимость выбывающего автомобиля.

- Дт 50, 51 Кт 62 – автомобиль оплачен физлицом.

Оплату производят через кассу, с вручением покупателю кассовых документов, подтверждающих внесение денег, либо фиксируют внесение денег на расчетный счет юрлица от физлица.

При этом обязательно использовать ККТ, как и при любой сделке, в которой фигурируют наличные. Лимит расчетов наличными через кассу соблюдать в данном случае не нужно – он не касается расчетов с физическими лицами.

В НУ доход по сделке признается облагаемым налогами при ОСНО, УСН, ЕНВД, совмещенном с одним из названых режимов. При совмещении с ЕНВД необходим четкий раздельный учет. Если автомобиль использовался в деятельности, облагаемой «вмененным» доходом, выручка по нему налогом облагаться не будет, в ином случае – облагается. При проверке ФНС особенно обращают внимание на этот момент. Некоторые налогоплательщики, во избежание проблемных ситуаций при совмещении режимов, по умолчанию относят доход от продажи авто к налогооблагаемым. Согласно ст. 268 п. 1 НК, если продается амортизируемое имущество, доход можно уменьшить на его остаточную стоимость.

«Подводные камни», о которых лучше знать заранее

Как показывает практика указанных сделок, некоторые моменты могут вызывать споры с контролирующими органами, проблемы при сдаче налоговой отчетности, в которой отражается купля-продажа. Об отсутствии сторонних претензий лучше позаботиться заранее.

Чтобы у налоговой не возникало вопросов по стоимости продажи, указанной в договоре, целесообразно приложить к нему заключение независимого эксперта, оценивающего продаваемый автомобиль. Это особенно касается авто с пробегом, частично или полностью изношенных. Срок оплаты не должен быть более поздним, нежели дата, указанная в акте приёма-передачи.

Может ли организация продавать своим сотрудникам принадлежащие ей автомобили? Между налогоплательщиками и ФНС по многим аспектам таких сделок идет дискуссия. Суть ее в том, что существует понятие «взаимозависимых лиц», или лиц, экономически связанных между собой, интересы которых могут пересекаться, и одно из таких лиц может оказывать влияние на другое (ст. 105.1 НК РФ). Чиновники фискальных органов, ссылаясь на ст. 212 НК РФ, могут признать заниженную цену сделки материальной выгодой покупателя и доначислить НДФЛ на эту гипотетическую «выгоду».

Организации может быть доначислен налог на прибыль. Налоговую базу они определяют, сравнивая аналогичные сделки между взаимозависимыми и невзаимозависимыми контрагентами. Прямых указаний на то, являются ли работники и работодатели взаимозависимыми, в законодательстве нет. Иная ситуация возникает, если автомобиль продается руководителю этой же фирмы как частному лицу. Исходя из норм ст. 105.1 НК РФ, оснований считать стороны сделки взаимозависимыми здесь больше (например, если доля участия руководства более 25%).

К сведению! Однако чтобы иметь основание для доначисления налогов, необходимо как минимум доказать факт взаимозависимости и факт продажи по ценам, не имеющим отношения к рыночным, определить цены как безосновательно заниженные. В ином случае цена сделки автоматически считается законной и рыночной.

При наличии соответствующих ресурсов у организации продажу автомобиля лучше проводить через аукцион.

Источник статьи: http://assistentus.ru/vedenie-biznesa/prodazha-avtomobilya-organizaciej-fizicheskomu-licu/

(1).jpg)